こんにちは、saintseitaroです。

※いつも訪問していただいてありがとうございます!

前回は、ジュニアNISAについてを掲載しました。

今回は、低解約返戻金型終身保険についてをテーマにしたいと思います。

その前に、前回の掲載内容をまだご覧いただけていない場合は、まずはこちら「ジュニアNISAについてがよくわかる!」から参照をお願いします!

それでは、いきます!

Contents

低解約返戻金型終身保険とは

前に「死亡のリスクへの備えがよくわかる!(2019年版・会社員向け・その2)」でも低解約返戻金型終身保険についてを掲載したことがありましたが、今回はもっと掘り下げて低解約返戻金型終身保険についてを掲載できればと思います。

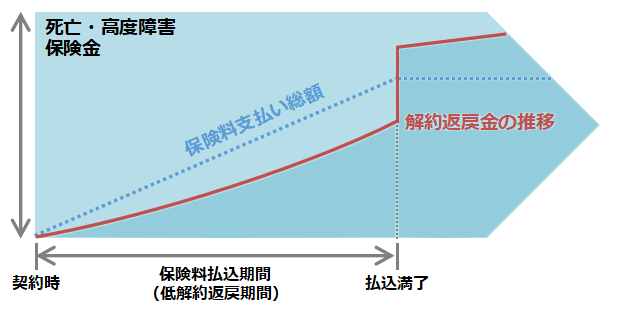

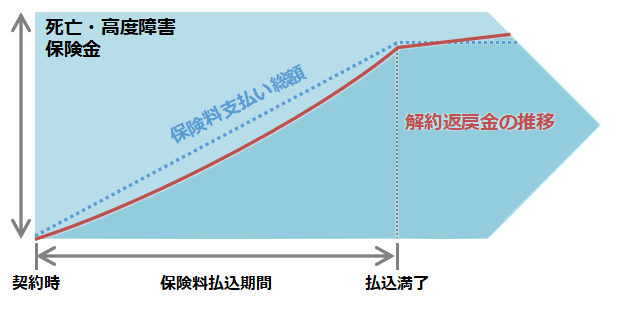

低解約返戻金型終身保険は、貯蓄性がありながら、保険料払込期間中に解約した場合の解約返戻金を通常の終身保険より安く設定されていることで、毎月(もしくは毎年)の保険料が割安です。

途中で解約することはないと想定できるなら、おススメ度合いが高い保険商品だと思います。

但し、保険料払込期間中に解約をした場合の解約返戻金は、今まで支払った保険料の総額よりも安くなってしまいます。

※保険料払込期間を終了後は、通常の終身保険の水準と同様になります。

イメージにすると以下のとおりです。※あくまでイメージです。

なお、ある保険会社の低解約返戻金型終身保険の保険料を試算すると以下のとおりで、保険料払い込みが完了直後の解約返戻金が、保険料の払込総額よりも上回っていることがわかります。

年齢・性別:35歳・男性

保険金額:300万円

保険料払込期間:60歳払い済み

毎月の保険料:8,205円

保険料の払込総額:約246.2万円

保険料払込が完了直後の解約返戻金:約258万円

返戻率:104.8%

低解約返戻金型終身保険の利用用途について

上記の商品性を考慮すると以下の利用用途があると思います。

葬儀費用の準備として

万一の場合は、契約時に決めた保険金額が受け取れるため、ご自身の葬儀費用の準備に適していると思います。

葬儀費用の目安については、「死亡のリスクへの備えがよくわかる!(2019年版・会社員向け・その1)」を参照いただければと思います。

老後の備えとして

保険料の払込期間を60歳や65歳として、無事に保険料の払込みが完了できた場合は、老後の資金に活用することもできます。

上記のイメージのとおりに、払込みが完了した後に解約をすれば、ご自身が払い込んだ保険料の総額よりも大きい金額で、解約返戻金を受け取ることができますが、すぐに解約をする必要がなければ、解約返戻金の金額が上がっていくので、必要になるまではそのまま契約を維持したほうが良いと思います。

※但し、保険料払い込みの期間が短期間だったり、低めの保険金額の場合などは、解約返戻金のほうが少ない金額になる場合もあり得ます。

教育資金の準備として

教育資金の準備として、お子さんが18歳で大学進学のタイミングで保険料の払込みを完了するように、保険料払込期間を15年を目安に低解約返戻金型終身保険を加入することもできると思います。

保険料の払込み期間中に万一のことがあったら、契約時に決めた保険金額でお子さんの教育資金に備えることができ、保険料の払込みが完了したら、保険料払い込みの期間や保険金額による場合もありますが、ご自身が払い込んだ保険料の総額よりも大きい金額で、解約返戻金を受け取れることができるため、学資保険と似たような用途での利用が可能です。

相続や相続税の減額に備えて

配偶者や、お子さんがおられる方は、万一の場合にその方に向けての保険としたり、

ご自身が万一の場合に残された遺族に対して、相続による相続税が発生する場合、

相続税の算出では課税対象の相続の総額から、3000万円+(600万円×法定相続人)の金額で基礎控除が行われますが、

生命保険に加入している場合は、生命保険金(死亡保険金)の非課税枠として、法定相続人1人あたり500万円までの控除も行うことができます。

低解約返戻金型終身保険のメリット・デメリットについて

あらためて低解約返戻金型終身保険のメリット・デメリットをまとめたいと思います。

低解約返戻金型終身保険のメリットについて

通常の終身保険より保険料が安い

保険料払込期間中に解約した場合の解約返戻金を通常の終身保険より安く設定されていることで、毎月(もしくは毎年)の保険料が通常の終身保険より割安になります。

貯蓄性がある

保険料払い込みの期間や保険金額による場合もありますが、払込みが完了した後に解約をすれば、ご自身が払い込んだ保険料の総額よりも大きい金額で、解約返戻金を受け取ることができます。

低解約返戻金型終身保険のデメリットについて

途中で解約をした場合の解約返戻金は少ない

保険料払込期間中に解約をした場合の解約返戻金は、今まで支払った保険料の総額よりも安くなってしまいます。

インフレに対応できない場合がある

インフレとは、市場全体の物価が上がり、お金の価値が下がることです。

ある保険会社の低解約返戻金型終身保険では、上記例を参照すると以下になります。

保険料の払込総額:約246.2万円

保険料払込が完了直後の解約返戻金:約258万円

返戻率:104.8%

例えば投資信託で、246.2万円を25年で積み立てるとすると、1年間の積み立て額は約9.8万円で、それを1%で運用できた場合は、約278.1万円になります。

約278.1万円-約246.2万円の売却益には、所得税15%、住民税5%、復興特別所得税0.315%の合計20.315%の約6.5万円の課税がかかるため、課税後の金額は約271.6万円となります。

もし、この先景気が回復傾向に進んだ場合は、1%以上での運用の可能性もあるとは思いますが、元本保証がないため、大きな損失が出る可能性もあり得ます。

投資信託の元本保証がない不確実性より、低解約返戻金型終身保険の確実性を優先するかどうかの論点があると思います。

低解約返戻金型終身保険で教育資金を準備する場合について

父親の年齢・性別:35歳・男性、お子さん:2歳を例として、低解約返戻金型終身保険で教育資金を準備する場合を、学資保険で準備する場合と比較してみます。

低解約返戻金型終身保険で準備する場合の例

| 保険金額200万円の場合 | 保険金額300万円の場合 | |

|---|---|---|

| 保険料払い込み期間 | 15年 | 15年 |

| 毎月の保険料 | 9,090円 | 13,515円 |

| 保険料の払い込み総額 | 約163.6万円 | 約243.3万円 |

| 保険料払込が完了直後の解約返戻金 | 約162万円 | 約244万円 |

| 返戻率 | 99.4% | 100.3% |

学資保険で準備する場合の例(18歳と22歳で100万円ずつ支払いのあるプラン)

| 満期保険金200万円の場合 | |

|---|---|

| 保険料払い込み期間 | 17歳払い込み(15年の払い込み) |

| 毎月の保険料 | 10,978円 |

| 保険料の払い込み総額 | 約197.6万円 |

| 受け取れる保険金額の総額 | 200万円 |

| 返戻率 | 101.2% |

いろいろ条件が異なるため比較しずらい部分もありますが、上記のとおり低解約返戻金型終身保険で教育資金を準備する場合、準備したい目標の金額は、いつまでに保険料の払込を完了させて、いつ頃に解約を行い、その時に受け取れる見込みの解約返戻金の金額を確認しておく必要があります。

また、保険料払い込みの期間が短期間だったり、低めの保険金額の場合は、低解約返戻金型終身保険では想定よりも貯蓄性は少なくなるかもしれません。

しかし、教育資金として使用しなくても大丈夫になった場合は、解約せずに継続すれば受け取れる解約返戻金は増えていくので貯蓄性が高まります。

低解約返戻金型終身保険を契約する場合の注意点について

低解約返戻金型終身保険を契約する場合の注意点はいくつかあると思います。

保険料の払込期間の設定は間違えないように

貯蓄性も重視して低解約返戻金型終身保険を契約する場合、いつまでに払い込みを完了させる必要があるかの検討が重要です。

例えば、万一想定していた出費の時期が、まだ払い込み期間であった場合、解約すると受け取れる解約返戻金が少ないためです。

保険料払い込み完了後に解約した場合の返戻率がどれくらいかも確認しましょう

保険料払い込み完了後に解約した場合の返戻率は、年齢、性別、保険料払込期間、保険金額などの違いや、保険会社ごとで様々です。

どこの保険会社も同じと思い込まず、複数の保険会社で検討する場合は、保険会社ごとに確認するようにしましょう。

特約を付けるかどうかはきちんと検討が必要です

特約を付けた分だけ、毎月(もしくは毎年)の保険料が高くなるため、その分返戻率も下がり貯蓄性も下がります。

「これも付けておいたほうがお得ですよ!」のセールストークを受けた場合は、ご自身で本当に必要かどうかを考えて判断するようにしましょう。

最後に

低解約返戻金型終身保険は、貯蓄性があり、通常の終身保険と比較すると保険料も安く、保険料の払い込みが完了した後の保険金の利用用途の幅が広いと思います。

確定拠出年金(iDeCo)や、自営業・フリーランスの方の場合は国民年金基金などのほうが貯蓄性がありますが、生命保険も必要な方だったり、分散投資の選択肢の1つにされるなど、生命保険への加入の必要性がある場合は、低解約返戻金型終身保険を選択肢の1つにされてみてはいかがかと思います。

一旦以上になります。

しつこい勧誘等もなくフランクに利用できるため、保険見直しラボに相談を行うのもおススメです!

<スポンサーリンク>

【今日の一言中国語】

关于减肥、我推荐您Fitbit!(ダイエットについて、私はあなたにFitbitをおススメします!)

关于减肥:ダイエットについて

我推荐您~:私はあなたに~を勧めます。

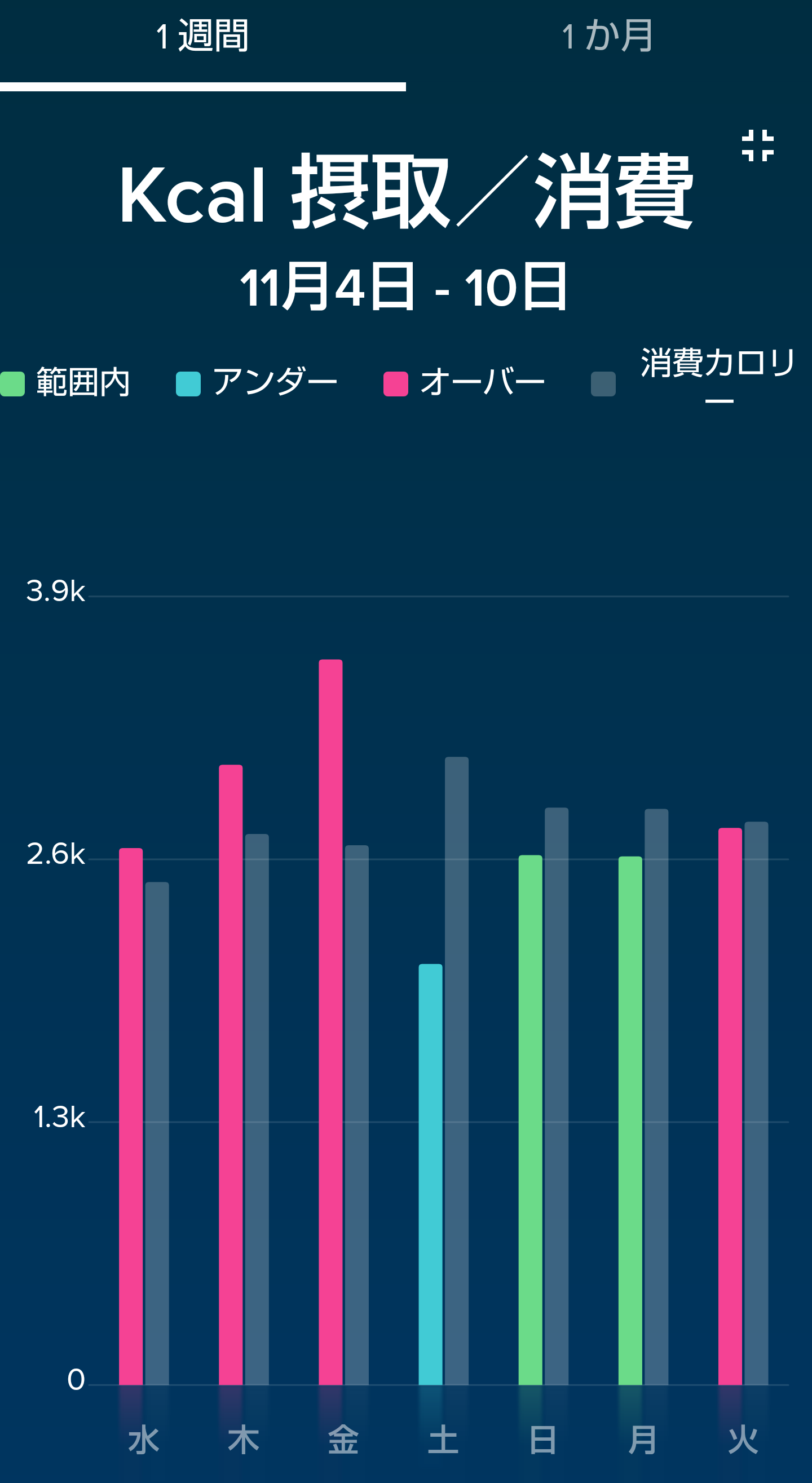

ダイエットをするならば、Fitbitはかなりおススメです。

- 心拍数の計測や、1日ごとの消費カロリーの計測

- 食事の記録をして、1日ごとのカロリーの摂取と消費のバランス管理

- 水分摂取の記録・管理

- 日々の運動の実施状況のトラック(記録)

- 睡眠の時間や質の計測

- 体重計との連動

1例ですが上記などができて、特に1. 2.の1日ごとのカロリーの摂取と消費のバランス管理がとても役に立ちます。

食事ごとに何を食べたかなどの入力は、多少めんどくさいですが、、食べ物の候補を入力したら、関係ありそうな食べ物のリストが出てきますし、最近だと食べ物ごとにもカロリー表示がされていますので、入力の面倒さはだいぶ改善されていると思います。

スマホで以下のとおりカロリーの摂取と消費がビジュアルに表示ができて、毎日欠かさず管理と確認をしています。

※平日だと普通のシステム○ンジニアをしているので、摂取カロリーを消費カロリー以下にするのがなかなか難しいです。。。

自分は2019年11月から使用していてFitbit Charge 3を使用していますが、今だとFitbit Charge 4が発売されていますね。

Fitbit Charge 4からは、GPSが搭載されているとのことで、Fitbit Charge 3のスマホのGPSを利用する機能より、どれだけ便利に感じるかはちょっとわかりませんが、商品説明の『バッテリーライフは最大 7 日間(GPS 使用時は最大 5 時間)。』を見ると、電池の消費はかなり大きそうですね。

機能と価格は以下の関係性だと思いますので、ご自身に合うと思うものをご検討いただけたらと思いました。

機能:Fitbit Charge 4 > Fitbit Charge 3

価格:Fitbit Charge 3 > Fitbit Charge 4

ちなみに、画面のほどよい大きさ、スマートウォッチと異なり充電は週に1回で済むなど、総合的に判断すると、Fitbit Chargeシリーズはかなり使いやすいと思います!

では、みなさまのほけんライフがじゅうじつしますように♪

Thank you for reading through.

See you next time!

如果错了、请告诉我!(間違っていたら、教えてください!)那么,再见~(それでは、また~)