[保険などのマメ知識06]死亡のリスクについて③

こんにちは、saintseitaroです。

※いつも訪問していただいてありがとうございます!

この投稿は「死亡のリスクへの備えがよくわかる!(2019年版・会社員向け・その2)」にて、リニューアルしました。こちらの参照をお願いします。

前回は「必要保障額積み上げ方式」で「万一の場合の必要保障額」の算出をしてみるとどうなるかと、自分としてこの方式に関して良くないと思うことについてを掲載しました。

今回は前回に予告したとおりに「万一の場合の必要保障額」に備えるために、生命保険を利用する場合に、どのような利用の仕方が良いかをテーマにしたいと思います。

その前に、前回の掲載内容をまだご覧いただけていない場合は、まずはこちら「死亡のリスクへの備えがよくわかる!(会社員向け・その1)」から参照をお願いします!

それでは、いきます!

前回掲載の「万一の場合の必要保障額」について

前回に、直近10年間の支出の見込み額と収入の見込み額から算出する「万一の場合の必要保障額」は以下であり、

- ①支出の見込み額合計:4,716万円

- ②収入の見込み額合計:2,677万円

- 万一の場合の必要保障額(①-②):2,039万円

このケース例であれば、生命保険で約2,000万円を補うこととし、向こう10年間の間で、新たな再出発のライフプランニングをされてはどうかと掲載しました。

生命保険の利用の仕方について

生命保険といっても何種類もの保険がありますが、基本的には「終身保険」に申し込みを行うのが良いと思っています。理由は、生命保険でありながら貯蓄の特性を持っており、払い込む保険料に無駄が発生しないからです。

ただし、保険料がとても高くなるのが難点です。

例えば、以下の「終身保険」に申し込みを行う場合は、

- 加入年齢、性別:35歳、男性

- 保険料払込期間:60歳払済

- 保険金額:2,000万円

保険会社により違いはあるのですが、月の保険料がおよそ46,000円~55,600円になります。

保険会社により違いがある主な理由は、「解約返戻金(※)」が「低解約返戻金型」か、通常の解約返戻金型かの違いだと思います。

※「かいやくへんれいきん」と読みます。

これでは家計の圧迫がとても大きいと思いますので、終身保険の保障額を抑えて、代わりに掛け捨ての定期保険(もしくは定期特約)で補うのが良いと思います。

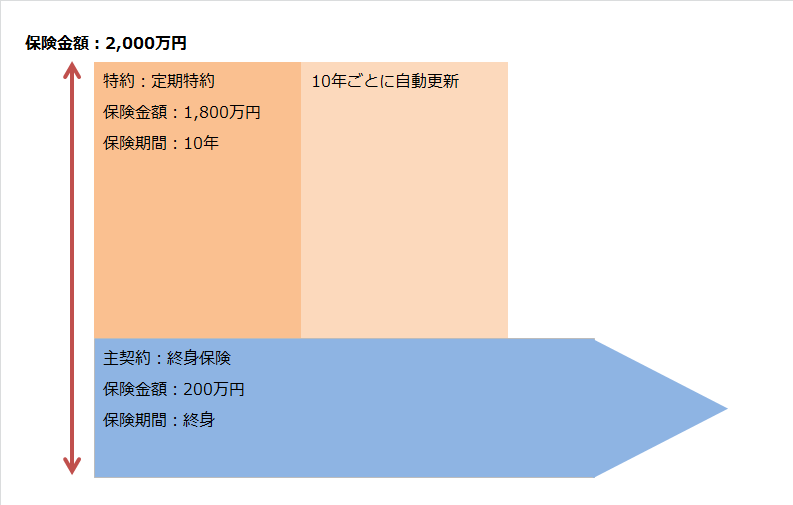

例えば、以下の内容で申込を行う場合、

- 35歳、男性

- 終身保険(60歳払済):200万円

- 定期保険(10年更新型):1,800万円

月の保険料の目安は以下です。

- 終身保険の月の保険料:およそ4,660円~5,298円

- 定期保険の月の保険料:およそ2,360円~4,920円

定期保険も、保険会社や商品プランにより保険料の違いが大きく、主な理由は以下だと思います。

- 解約返戻金の有無(無し型のほうが保険料が安い)

- 配当金の有無(無し型のほうが保険料が安い)

- インターネット販売のみとすることで、保険料の割安とする

- 非喫煙者/喫煙者などによるクラス分け(前者は保険料が安く、後者は高い)

仮に、終身保険:4,700円、定期保険:3,000円(※)、月の保険料の合計:7,700円で申し込みを行うとしたら、いかがでしょうか?

※この条件におけるおおよその定期保険の相場はこれくらいと思います。

また、日本には「生命保険料控除」という制度があります。

1例ですが、年間の支払保険料の合計が80,000円を超える場合は、40,000円の所得控除があるため、所得税、住民税の負担が軽減されます。

今回の例で言えば、年間の支払保険料の合計は92,400で、40,000円の所得控除があるため、これを差し引いた42,400円が実質の年間の支払保険料になるイメージです。

また、金額の例を出したかったため、終身保険で1契約、定期保険で1契約としての金額の目安を掲載しましたが、終身保険に定期特約を付加する「定期特約付き終身保険」など、1つの契約の中で組み合わせて申し込みが行える保険種類を選択するのも良いと思います。

1つにまとまっているほうが保険会社の事務手数料も軽減できることになり、主契約タイプの保険を2つ契約するより保険料が割安で、契約者の保険の管理も楽になるメリットがあると思います。

よく以下のイメージを見かけると思いますが、これが「定期特約付き終身保険」です。

10年後の保険料はどうなるか?

上記例では、定期保険を10年更新型で金額などの目安を記載しましたが、10年後はどうなるかと言うと、特に事務手続きをしなかった場合は、更新となります。

上記の定期保険の保険料は、35歳の契約申込時点の保険料になりますが、10年後の45歳だと、月の保険料の目安は以下になります。

- 45歳 男性

- 定期保険(10年更新型):1,800万円

- 定期保険の月の保険料:およそ4,490円~8,820円

45歳で更新すると、死亡のリスクが高まってくる年代のため、月の保険料も結構割高になってしまいます。

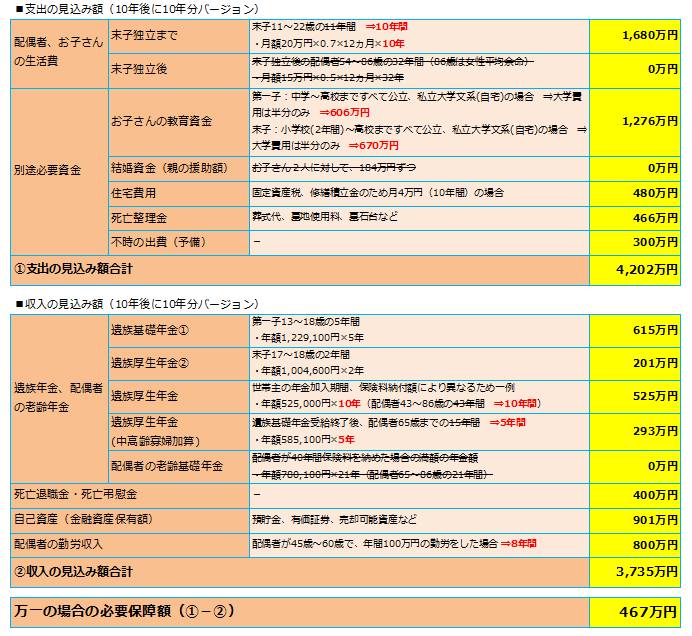

ただし、10年後になると「万一の場合の必要保障額」も金額の推移があります。今回は、前回に掲載したケース例の10年後として、10年後に万一のことがあった場合の向こう10年分としての「万一の場合の必要保障額」を求めたいと思います。

前回例の10年後なので、世帯主が会社員のケースのままとします。

- 世帯主:45歳で万一の事となった

- 配偶者:43歳

- お子さん2人:13歳と11歳

- 持家取得した:ローンの残債は免除となるが、固定資産税、修繕積立金は考慮する

- 家賃・教育費以外の生活費:月20万円

算出結果は、

- ①支出の見込み額合計:4,202万円

- ②収入の見込み額合計:3,735万円

- 万一の場合の必要保障額(①-②):467万円

となり、10年後に万一のことがあった場合は、現在万一のことがあった場合の4分の1になります。

定期保険の更新時の保険金額も、これなら500万円に見直しができ、月の保険料の目安は以下になります。

- 45歳 男性

- 定期保険(10年更新型):500万円

- 定期保険の月の保険料:およそ1,430円~2,660円

仮に、定期保険:1,950円(※)とした場合は、終身保険の保険料は変わらないため、月の保険料の合計は6,650円になり、10年後のほうが保険料を安くすることも可能の見通しです。

※この条件におけるおおよその定期保険の相場はこれくらいと思います。

まとめ

上記の10年後の「万一の場合の必要保障額」は1例のため、更新時の見直し後は必ず保険料が安くなるとは限りません。なので、1人1人が自分に合ったシミュレーションを行うことが重要です。

また、働き盛りのお父さんとして、自分に万一のことがあった場合なんて、考えたくないことではあります。

ただし、もし本当に万一のことがあった場合でも、生命保険等での準備がバッチリで、奥さんやお子さんに対してきちんと備えておけていると実感があると、やさしい気持ちになれるような気がします。

そんなやさしい気持ちのお父さんが増えるようにお手伝いが少しでもできればと思っている次第です!

という考えでやってますので、(うまく匿名で)上記のような基礎データを頂ければ、「万一の場合の必要保障額」の計算のお手伝いなどは可能と思います。

次回は、自営業のケースでの「万一の場合の必要保障額」の算出などをお伝えできればと思います。

一旦以上になります。

以下は、上記で「万一の場合の必要保障額」を算出した際の補足です。

・配偶者、お子さんの生活費について

末子独立までの生活費と、末子独立後の生活費は、上記ケース例を前回に掲載したとおりの計算式で算出しています。

・お子さんの教育資金について

幼稚園~高校までの教育費の出典元は「文部科学省 子供の学習費調査-結果の概要 平成26年度」です。

http://www.mext.go.jp/b_menu/toukei/chousa03/gakushuuhi/kekka/1268105.htm

大学の教育費の出典元は「日本政策金融公庫 教育費に関する調査結果 平成27年度」です

https://www.jfc.go.jp/n/findings/kyoiku_kekka_m_index.html

※いずれも現時点では最新の調査結果になります。

・住宅費用については、1例です。

・死亡整理金について

葬儀費用:189万円、墓地使用料:112万円、墓石代:165万円の合算としています。

葬儀費用の出典元は「公益財団法人 生命保険文化センター 葬儀にかかる費用はどれくらい?」です。

http://www.jili.or.jp/lifeplan/houseeconomy/succession/2.html

墓地使用料、墓石代の出典元は「公益財団法人 生命保険文化センター お墓がある人の割合や費用を知りたい」

http://www.jili.or.jp/lifeplan/houseeconomy/succession/3.html

・不時の出費(予備)については、1例です。

・遺族基礎年金について

公的年金(遺族年金)に基づく受給額になります。

・遺族厚生年金について

世帯主の年金加入期間、保険料納付額により異なるため1例です。

・遺族厚生年金(中高齢寡婦加算)について

公的年金(遺族年金)に基づく受給額になります。

・死亡退職金・死亡弔慰金については1例です。

・自己資産(金融資産保有額)について

30歳代の金融資産保有額の全国平均の金額としています。

出典元は「知るぽると 家計の金融行動に関する世論調査[単身世帯調査] 平成27年」です。

https://www.shiruporuto.jp/finance/chosa/yoron2015tan/15bunruit001.html

・配偶者の勤労収入については1例です。

1回のお取り寄せの対応で、複数の保険会社のパンフレットを請求したい場合はこちら

<スポンサーリンク>

![]()

「FP技能検定 3級」の試験日:2017/1/22(日)まで、あと64日!

では、みなさまのほけんライフがじゅうじつしますように♪

Thank you for reading through.

See you next time!