[保険などのマメ知識28]老後の備えについて③

こんにちは、saintseitaroです。

※いつも訪問していただいてありがとうございます!

前回は、データベース○ペシャリストに合格したことや、2017年4~6月の振り返りについてを掲載しました。

今回から「老後の備えついて」のシリーズに戻り、新たなテーマで掲載をしていけたらと思います。

自営業や個人事業主の方など、国民年金の第1号被保険者の方が、将来の年金の受給額を増やす方法とした主なものは、以下があると思います。

・国民年金基金

・付加年金

・小規模企業共済

・個人型確定拠出年金(iDeCo)

・民間保険会社の個人年金保険

今回は、上記の中から国民年金基金、付加年金についてをテーマとしたいと思います。

その前に、前回の掲載内容をまだご覧いただけていない場合は、まずはこちら「老齢基礎年金と老齢厚生年金の保険料や受給額がよくわかる!」から参照をお願いします!

それでは、いきます!

Contents

国民年金基金について

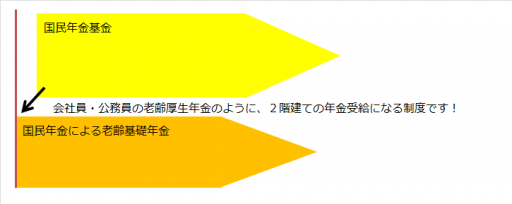

国民年金基金は、自営業や個人事業主の方の国民年金の1階建ての年金受給において、会社員・公務員の老齢厚生年金のように2階建ての年金受給になる制度です。

国民年金基金制度は、国民年金法の規定に基づく公的な年金で、国民年金に上乗せして厚生年金に加入している会社員等の給与所得者と、国民年金だけにしか加入していない自営業者などの国民年金の第1号被保険者とでは、将来受け取る年金額に大きな差が生じるため、それを解消するために国民年金基金の制度が創設されました。

平成27年度の毎月の年金受給額などが、厚生労働省のホームページから参照できるようになっています。

厚生年金保険・国民年金事業の概況 |厚生労働省

http://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000106808_1.html

詳しくは、上記を見ていただきたいのですが、

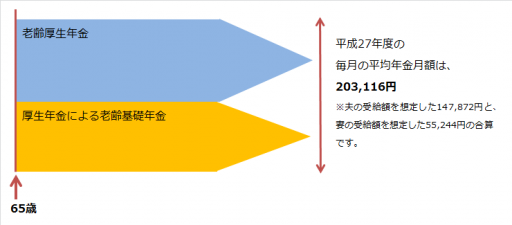

平成27年度における「表6 厚生年金保険(第1号)受給者平均年金月額の推移」にて、厚生年金保険(第1号)受給者の平均年金月額は147,872円となっています。

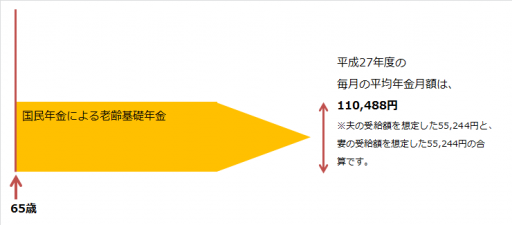

また、「表 18 国民年金受給者の平均年金月額の推移」にて、国民年金受給者の平均年金月額は、55,244円となっています。

上記の平成27年度の平均年金月額を参考に

65歳の会社員の夫(第2号被保険者)、65歳の専業主婦の妻(第3号被保険者)

を想定した平均年金月額をイメージにしてみると以下のとおりです。

また、65歳の自営業の夫(第1号被保険者)、65歳のその妻(第1号被保険者)

を想定した平均年金月額をイメージにしてみると以下のとおりです。

老齢厚生年金の受給がないため、自営業の方の受給額の金額例より、会社員の方の受給額の金額例のほうが、約1.8倍も大きな金額になっています。

この年金額の大きな差を解消するために、国民年金基金の制度が創設されました。

イメージにしてみると以下のとおりです。

「地域型」と「職能型」について

国民年金基金は、47都道府県に設立された「地域型基金」と25の職種別に設立された「職能型基金」の2種類があります。

①地域型国民年金基金に加入できるのは、同一の都道府県に住所を有する国民年金の第1号被保険者の方です。

②職能型国民年金基金に加入できるのは、各基金ごとに定められた事業または業務に従事する国民年金の第1号被保険者の方です。

③地域型と職能型の2つの形態が設けられていますが、それぞれの基金が行う事業内容は同じです。なお、加入する場合はいずれか一つの基金にしか加入できませんので、加入される方が選択することになります。

加入によるメリットについて

①国民年金基金の掛金は、ご自身で決められ、将来も一定です。

少ない掛金・自由なプランで始められ、加入後もライフサイクルに応じて月々の掛金を増減することも可能です。

②掛金の全額は、所得控除対象となるため、所得税や住民税が軽減され、税金の支払いがお得になります。

③将来の年金額が今からわかります。

加入したときに将来受け取れる年金額をあらかじめ確認してからの加入が可能です。

国民年金基金に加入できる方について

日本国内に居住している20歳以上60歳未満の国民年金の第1号被保険者の方が加入できます。

※60歳以上65歳未満の方や、海外に居住されている方で国民年金の任意加入されている方でも加入できます。

そのため、国民年金の第2号被保険者や第3号被保険者の方は加入できません。

国民年金の第1号被保険者であっても、次の方は加入できません。

- 国民年金の保険料を免除(一部免除・学生納付特例・納付猶予を含む)されている方(※1)

- 農業者年金の被保険者の方

※1:平成26年4月以降、法定免除の方(障害基礎年金を受給されている方等)が任意に国民年金の保険料を納付されている場合、その納付期間については、加入することができます。

また、国民年金基金への加入は任意ですが、加入後は途中で任意に脱退はできないため、加入の際はその事を念頭に置いてご検討していただけたらと思います。

国民年金基金に加入した方は次のいずれかに該当したとき加入資格を喪失します。

- 60歳になったとき ※海外に転居し国民年金に任意加入されている場合を除く

- 65歳になったとき(国民年金に任意加入されている方)

- 会社員になったときなど国民年金の第1号被保険者でなくなったとき(海外に転居したときを含みます)

- 国民年金の任意加入被保険者でなくなったとき

- 他の都道府県に転居したとき(地域型基金の場合)

- 該当する事業または業務に従事しなくなったとき(職能型基金の場合)

- 国民年金の保険料を免除(一部免除・学生納付特例・納付猶予を含む)されたとき(※1)

- 農業者年金の被保険者になったとき

- 加入者本人が死亡した場合

国民年金基金の給付について

加入は口数制で年金額や給付の型はご自身で選択できます。

自分が何口加入するかによって受け取る年金額が決まります。

給付の型は、以下の7種類があります。

- 終身年金A型:65歳支給開始・終身年金(15年間保証)

- 終身年金B型:65歳支給開始・終身年金(保証期間なし)

- 確定年金Ⅰ型:65歳支給開始・15年確定年金(15年間保証)

- 確定年金Ⅱ型:65歳支給開始・10年確定年金(10年間保証)

- 確定年金Ⅲ型:60歳支給開始・15年確定年金(15年間保証)

- 確定年金Ⅳ型:60歳支給開始・10年確定年金(10年間保証)

- 確定年金Ⅴ型:60歳支給開始・5年確定年金(5年間保証)

1口目は、終身年金A型、B型のいずれかを選択する必要があります。

2口目以降は、上記の7種類から選択可能です。

但し、毎月の掛金は、6万8,000円以下と決められていて、確定年金 (Ⅰ型、Ⅱ型、Ⅲ型、Ⅳ型、Ⅴ型)の年金額が、終身年金(A型、B型)の年金額(1口目を含む)を超えないことが選択の条件になります。

毎月の掛金や、受給額の金額例について

40歳0か月、男性の方が、以下の内容で申し込みを行った場合で、毎月の掛金や、受給額の金額例を算出してみたいと思います。

以下の申し込みを行った場合は、毎月の掛金は以下となります。

| 申し込み内容 | 毎月の掛金 | ||

|---|---|---|---|

| 1口目 | 終身年金A型 | 12,405 円 | |

| 2口目以降 | 終身年金A型 | 1口 | 4,135 円 |

| 終身年金B型 | 1口 | 3,680 円 | |

| 確定年金Ⅰ型 | 1口 | 2,950 円 | |

| 確定年金Ⅱ型 | 1口 | 2,040 円 | |

| 合計 | 25,210 円 | ||

上記の基づき1年間の掛金は、

25,210円 × 12か月 = 302,520円

60歳までの20年間の掛金の合計は、

302,520円 × 20年 = 6,050,400円

となります。

次に、年金の受給額については以下のとおりです。

終身年金が含まれているため、加入者の方が亡くなるまで受給できますが、今回は1例として85歳まで受け取れた場合を想定した金額となります。

| 受取額 | 1年間での受給額 | 左記5年間での受給総額 |

|---|---|---|

| 65歳から70歳 | 420,000 円 | 2,100,000 円 |

| 70歳から75歳 | 420,000 円 | 2,100,000 円 |

| 75歳から80歳 | 360,000 円 | 1,800,000 円 |

| 80歳~(※85歳まで受給の場合) | 300,000 円 | 1,500,000 円 |

| 合計 | 7,500,000 円 | |

掛金の支払い総額が、6,050,400円に対して、受取額の総額が、7,500,000円という試算になりましたが、上記の加入のメリットでも記載したとおり、掛金の全額が、所得控除の対象となり、所得税や住民税が軽減されます。

以下でどれくらい軽減されるかも、試算してみたいと思います。

額面の収入額から、基礎控除や配偶者控除などの各種所得控除を引き、課税総所得金額が400万円の場合、所得税と住民税から約9万2千円の軽減があり、約30万円の1年間の掛金が、実質約21万円の支払で済むことになります。

具体例で説明しますと、

課税総所得金額が400万円の場合、所得税の計算は以下となります。

(4,000,000円 × 20% - 427,500円) × 2.1% = 380,300円(100円未満切り捨て) … ①

※ 20%の乗算と、427,500円の減算は、330万円超~695万円以下の所得税の計算式になります。

※ 2.1%の乗算は、復興特別所得税によるものです。

課税総所得金額から、1年分の掛金が控除されると、以下となります。

4,000,000円 - 302,520円 = 3,697,000円(1,000円未満切り捨て)

上記の控除が考慮された課税総所得金額の場合の所得税の金額は以下のとおりです。

(3,697,000円 × 20% - 427,500円) × 2.1% = 318,400円(100円未満切り捨て) … ②

次に住民税の計算をします。

所得税を計算するための課税総所得金額が400万円の場合、住民税を計算するための課税総所得金額はそれより大きな金額になります。

基礎控除額が所得税では38万円に対して、住民税では33万円であるなど、控除額が住民税のほうが安いものが多くあるためです。

今回は1例ということで、400万円のままで試算してみたいと思います。

課税総所得金額が400万円の場合、住民税の計算は以下となります。

4,000,000円 × 10% = 400,000円 … ③

※住民税を算出する際は、課税総所得金額に関係なく、一律10%の乗算になります。

上記の控除が考慮された課税総所得金額の場合の所得税の金額は以下のとおりです。

3,697,000円 × 10% = 369,700円 … ④

上記の金額の差額で、所得税、住民税がいくらお得になるかを計算すると、

(①-②)+(③-④)= 92,200円

実質の1年間の掛金は、

302,520円 - 92,200円 = 210,320円

60歳までの20年間の掛金の合計は、

210,320円 × 20年 = 4,206,400円

となります。※あくまで、概算での計算値になります。

「想定の受取総額 - 想定の掛金の総額」の差額については、

7,500,000円 - 4,206,400円 = 3,293,600円

「想定の受取総額 ÷ 想定の掛金の総額」の返戻率については、

7,500,000円 ÷ 4,206,400円 = 178.3%

となります。

国民年金基金は物価スライドの考慮がないため、将来のインフレ度合いにより上記の差額でのお得度、上記の返戻率でのお得度は一概には何とも言えないのですが、民間の個人年金保険よりはお得度が大きいため、「何だったらどれくらいお得なのか。」を理解する意識で、老後の備えの検討をしてもらえたらと思います。

付加年金について

付加年金とは、国民年金の第1号被保険者ならびに任意加入被保険者が、定額保険料に付加保険料を上乗せして納めることで、受給する年金額を増やせる制度です。

以下の方が、保険料を納めることができる方です。

- 国民年金第1号被保険者

- 任意加入被保険者(65歳以上の方を除く)

付加保険料の月額は、400円です。

お申し込み先は、市区役所及び町村役場の窓口となっています。

付加年金額の計算式は、「200円×付加保険料納付月数」です。

上記の国民年金基金での計算例に合わせて、金額の例をまとめます。

40歳0か月、男性の方が、申し込みを行った場合

毎月の保険料は、

400円

1年間の保険料は、

400円 × 12か月 = 4,800円

60歳までの20年間の保険料は、

4,800円 × 20年 = 96,000円

となります。

付加年金額は、「200円×付加保険料納付月数」の計算式で、1年間での付加年金額は、

240月(20年×12か月) × 200円 = 48,000円

65歳から85歳までの20年受給できた場合は、

48,000円 × 20年 = 960,000円

となります。

「想定の受取総額 - 想定の付加保険料の総額」の差額については、

960,000円 - 96,000円 = 864,000円

「想定の受取総額 ÷ 想定の掛金の総額」の返戻率については、

960,000円 ÷ 96,000円 = 1000%

となります。

付加年金も物価スライドの考慮がないため、将来のインフレ度合いにより上記の差額でのお得度、上記の返戻率でのお得度は一概には何とも言えないのですが、上記の返戻率はとてつもなくお得度は高い制度であることは間違いありません。

但し、付加年金は、国人年金基金との併用はできません。

小規模企業共済や、個人型確定拠出年金(iDeCo)との併用はできるため、個人型確定拠出年金(iDeCo)や小規模企業共済を軸として、将来の年金の2階建て構造を検討される場合は、付加年金も加入するというプランも、一案だと思います。

最後に

国民年金基金と、付加年金についてでまとめますと、

国民年金基金は、個人型確定拠出年金(iDeCo)との合算ではありますが、毎月の掛金を6万8,000円を上限として、ご家庭の状況に応じた掛金が設定できます。

また、上記のとおり掛金の全額が所得控除となり、返戻率も申し分ないものだと思うため、検討の価値があるものと思います。

付加年金については、国民年金基金との併用はできず、納めることができる保険料がわずか毎月400円のため、返戻率が高くても実際に受け取れる金額はさほどでもありません。

上記のとおり、個人型確定拠出年金(iDeCo)や小規模企業共済を軸とする場合には、是非とも付加年金の申し込みもしてもらえたらと思います。

一旦以上になります。

上記掲載内容は、以下のサイト等を出典とし弊サイトが作成したものになります。

国民年金基金連合会

http://www.npfa.or.jp/

付加保険料の納付のご案内|日本年金機構

http://www.nenkin.go.jp/service/kokunen/hokenryo/20150331-03.html

多くの方が抱く定年後の不安について、その不安をなくすための講座で最短2か月で学べます!

<スポンサーリンク>

![]()

【今日の一言中国語】

最近暑くなってきたため、こまめに水分補給をしてください。(因为最近天气热起来了,所以请稍微补充一下水分。)

熱中症の予防になります。(这将是在预防中暑。)

熱中症にならないように注意してください!(请注意不要中暑!)

FP技能検定2級の試験日:2017/9/10(日)まで、あと55日!

※忘れずに、申し込みを行いました!

情報処理○術者試験(システム○ーキテクト)の試験日:2017/10/15(日)まで、あと90日!

※こちらも、申し込みを行いました!

では、みなさまのほけんライフがじゅうじつしますように♪

Thank you for reading through.

See you next time!